Un monde de plus en plus incertain

Être assureur, c’est maîtriser le risque, l’anticiper pour mieux s’y préparer. Avec le changement, ou devrait-on plutôt dire le bouleversement climatique, l’équation n’a jamais été aussi complexe. On décompte pas moins de 274 catastrophes et 81 milliards de dollars de dommages imputables à ces événements extrêmes l’année dernière. Comment le secteur, au rôle plus que jamais central, fait-t-il face à cette nouvelle donne ?

Les évènements climatiques extrêmes augmentent en flèche, les dommages avec

Les manifestations météorologiques qu’ont connues différentes régions d’Europe cet été 2021 ont marqué par leur magnitude. Juillet, notamment, a été le deuxième mois le plus chaud jamais enregistré sur le continent. Conséquence : d’importants feux de forêts se sont multipliés en Turquie, en Grèce, au Portugal et en France. Autre phénomène, des pluies diluviennes se sont abattues sur le nord de l’Europe et dans certaines régions d’Italie, provoquant des inondations meurtrières. Ces deux types de manifestation sont, faut-il le rappeler, la résultante du réchauffement climatique, qui comme le soulignent les scientifiques, perturbe aussi fortement le cycle de l’eau.

En Belgique et en Allemagne, plus de 200 personnes ont perdu la vie et les dégâts sont évalués à plusieurs milliards d’euros. Pour la Belgique seule, la facture s’élève déjà à deux milliards d’euros et risque encore d’augmenter, certains frais de reconstruction devant encore être évalués. Ici même, le Grand-Duché de Luxembourg a été lourdement impacté au mois de juillet. Heureusement sans faire de victimes, les pluies torrentielles ont endommagé pas moins de 6 500 habitations et 1 300 voitures, pour des dommages estimés à 125 millions d’euros. Un record dans l’histoire de l’assurance luxembourgeoise.

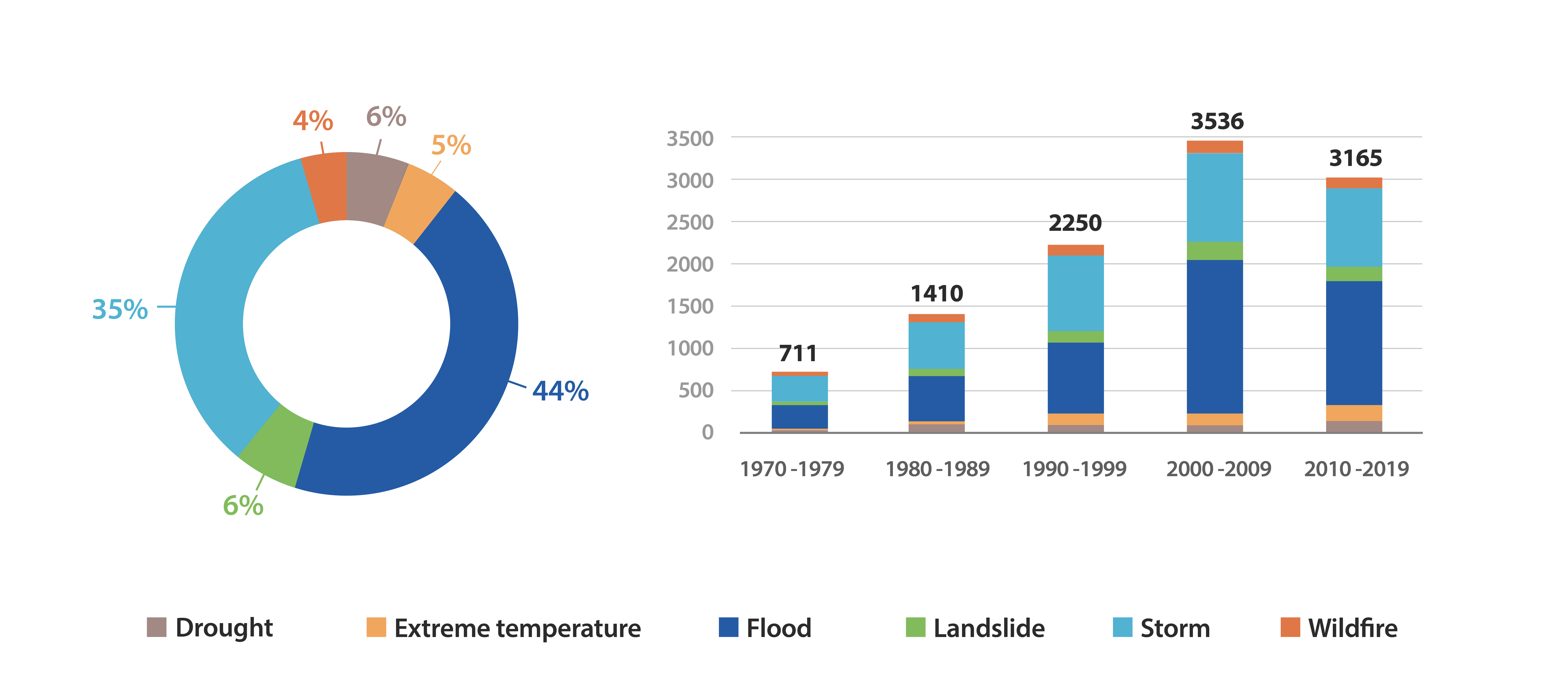

Cet été n’est que l’un des marqueurs d’une tendance lourde. Les manifestations météorologiques du changement climatique ne cessent de frapper avec davantage de fréquence et d’intensité : vagues de froid, pluies diluviennes, tempêtes, sécheresses entraînant des feux de forêt incontrôlables… L’ampleur des dommages est, année après année, toujours plus importante. Selon la World Meteorological Organization, les évènements météorologiques ont causé des pertes économiques de 1 381 milliards de dollars sur la période 2010-2019, contre 942 milliards entre 2000 et 2009 et 852 milliards sur la période 1990-1999.

Ce sont les tempêtes et les phénomènes apparentés qui alourdissent la facture. Selon Swiss Re, sur la période 2011-2020, les tempêtes ont coûté 218 milliards de dollars aux assurances au niveau mondial. En comparaison, les inondations ont généré 67 milliards de pertes. À noter néanmoins qu’elles restent la principale source de déboursement en Europe avec 20 milliards de dollars contre 16 milliards pour les tempêtes. Le dernier rapport Sigma de Swiss Re a relevé, rien que sur l’année 2020, 174 catastrophes naturelles causant près de 8000 décès et 190 milliards de dollars de pertes économiques. Une année noire, marquée par une Australie luttant contre des feux sans précédent, une Amérique faisant face à une saison record d’ouragans, un Midwest américain dévasté par un puissant phénomène « derecho », des moussons massives en Asie et le débordement de la rivière Yangtze, inondation la deuxième plus coûteuse du continent. Au total, les sommes assurées ont atteint 81 milliards de dollars et la tendance ne va qu’aller grandissant.

Évolution des catastrophes climatiques, répartition par catégorie d'événement.

La gestion du risque est modifiée par l’évolution du climat

Sans surprise, le changement climatique se traduit par une augmentation des risques encourus par l’activité d’assurance. Le secteur approche plus précisément le risque climatique à travers les trois paramètres suivants : l’aléa géophysique et hydrométéorologique, l’exposition et la vulnérabilité.

L’aléa géophysique et hydrométéorologique s’analyse comme la probabilité qu’un évènement naturel extrême survienne comme une tempête ou un feu de forêt. Il est en constante augmentation à mesure que se manifeste le dérèglement climatique. La survenance de catastrophes naturelles n’a en effet jamais été aussi forte que depuis les années 2000.

L’exposition quant à elle se définit comme la quantité d’actifs exposés à un moment et à un temps donnés, comme des bâtiments ou des véhicules. L’urbanisation galopante est un facteur majeur d’une exposition accrue au risque. La cartographie permet de mettre en évidence cette évolution. En Californie, la ville de San Diego a connu une expansion urbaine de plus de 800 % sur 60 ans et, alors que les feux n’avaient dans les années 40 atteint aucune habitation, plus de 5000 ont été détruites sur la décennie 2000-2010. Au global, Swiss Re estime que l’urbanisation comptera pour 10% de l’augmentation des primes en assurance de biens d’ici 2040.

La vulnérabilité est le dernier élément pris en compte par un assureur afin évaluer le risque. Il s’agit de la sensibilité d’un actif à un événement climatique, à être affecté par celui-ci. Afin d’apprécier ce critère, il convient de prendre en compte les caractéristiques de l’actif, comme la qualité d’une construction par exemple, la forme de son toit, ou de croiser avec son exposition en évaluant sa situation géographique (proche d’une rivière souvent en crue…).

Les risques liés aux événements naturels sont en constante augmentation et ce sont des modifications sur les trois paramètres évoqués ci-dessus qui en sont la cause. En effet, la multiplication des évènements climatiques extrêmes, combinée à l’urbanisation et l’artificialisation des sols sur des étendues toujours plus vastes, entraînent une hausse de la sinistralité. Ces effets combinés, renforcés par, dans certains cas, une augmentation de la population (parfois très importante comme c’est le cas au Grand-Duché de Luxembourg où, selon les chiffres du Statec, la population a crû de 74% depuis 1980), entraînent un déboursement toujours plus important des actifs couverts par les compagnies d’assurance.

Aussi, un risque peut en cacher un autre. Car aux dégâts directs, il convient d’ajouter également ceux générés par les risques secondaires liés aux évènements climatiques extrêmes : des feux de forêts sont susceptibles de répandre des particules sur les villes voisines et avoir un impact sur la santé des habitants. Une inondation peut causer des dommages à des infrastructures critiques comme des structures médicales ou IT… provoquant la réalisation d’autres risques. Cette intrication est de plus en plus étudiée par le secteur et, comme le souligne le responsable de la prospective du Groupe Axa, « le changement climatique est sans doute la matrice des autres risques ».

De nouvelles technologies pour assurer le risque climatique

Les assureurs affinent leur maîtrise du risque et leurs modèles en se basant sur les technologies dernier cri. L’analyse de données est un élément central de l’appréciation des risques et du déclenchement des dédommagements et il est désormais possible de recueillir celles-ci rapidement. L’usage accru d’appareils de détection comme les drones ou les satellites permettent leur transmission plus précise et en temps réel. Grâce à ces données, de nouveaux produits d’assurance sont commercialisés. Parmi eux, les assurances paramétriques, bien qu’existant depuis une vingtaine d’années, se développent tout particulièrement grâce à l’utilisation des nouvelles technologies d’observation de la Terre. Cette génération d’assurances permet de déclencher automatiquement un dédommagement en cas de survenance d’un événement, sur base du dépassement d’un seuil prédéfini contractuellement. Et donc d’éviter l’étape parfois très longue de l’estimation du dommage, souvent basée sur l’intervention d’experts, qui s’applique dans le cadre d’une assurance d’un bien « classique ». Concrètement, dans l’exemple d’un village de pêcheurs en Asie touché par un ouragan, les outils de monitoring informent l’assureur presque en temps réel si certains niveaux de pluviométrie ont été dépassés. Si tel est le cas, l’assureur verse immédiatement le montant prévu à l’assuré, dans une démarche objectivée, peu importent les dégâts subis. Ce type de produits permet de faire face au problème de mise à disposition rapide des montants permettant aux personnes touchées de se relever sans attendre après une catastrophe.

Vers davantage de prévention

Un risque qui ne se matérialise pas reste évidemment l’objectif ultime. Le travail d’un assureur passe donc par la prévention, et ce dans l’intérêt de l’assuré et de l’entreprise elle-même. Profitant des données recueillies, les assureurs œuvrent pour prévenir le risque avant qu’il ne se produise. Ainsi, de nouveaux systèmes d’alerte permettent de prévenir les assurés de la survenance possible d’un évènement climatique extrême et leur fournissent des conseils de prévention relatifs à leur santé et leurs biens. Les nouvelles technologies de l’observation de la Terre sont ici encore sollicitées. Grâce à un historique de données permettant d’anticiper les tendances de pluviométrie et de température, un assureur peut par exemple recommander à un fermier d’adapter ses plantations au changement climatique ou à un particulier de privilégier une forme de toit particulière plus résistante aux conditions météorologiques. L’entreprise Munich Re, quant à elle, a développé une application permettant d’évaluer l’exposition aux risques climatiques en croisant la localisation du bien assuré et les différents scénarios développés par le Groupe d'experts intergouvernemental sur l'évolution du climat (GIEC). Sur le terrain, certains assureurs comme Zurich financent des programmes de prévention contre les inondations via des campagnes de sensibilisation, le rehaussement des habitations… Plus en amont encore, Axa a choisi d’opter pour des solutions basées sur la nature en finançant la reforestation de mangroves qui protègent contre les risques d’inondation.

Certaines formes de toits rendent les habitations plus vulnérables aux tornades, un élément intégré dans les politiques de prévention des assureurs.

La question sociale derrière l’augmentation des primes

La forte augmentation du risque climatique pose une question majeure : celle de l’augmentation des primes, voire de la difficulté à assurer certains territoires plus vulnérables ou types de risques. Dans son dernier rapport, Swiss Re estime que les événements climatiques feront croître le risque pour l'assurance de biens de 33 à 41%, générant 149 à 183 milliards de dollars de nouvelles primes. « Nous prévoyons que, sur les marchés avancés, une augmentation de la fréquence et de la gravité des événements liés aux catastrophes naturelles ajoutera 30 à 63 % aux pertes assurées liées aux catastrophes. Sur certains marchés clés comme la Chine, le Royaume-Uni, la France et l'Allemagne, l'augmentation pourrait atteindre 90 à 120 %. », alerte le réassureur. Ce constat est confirmé par l’autorité française de supervision de la banque et de l’assurance ACPR qui, à l’issue de son exercice pilote climatique 2020, pointe la hausse attendue de la sinistralité et des primes d’assurances : « Sur l’ensemble du territoire français, le changement climatique impliquerait une hausse de la sinistralité liée aux catastrophes naturelles de 2 à 5 fois pour les départements les plus touchés et les primes augmenteraient de 130 à 200 % sur 30 ans pour couvrir ces pertes. »

Cette prévision interroge sur l’acceptabilité du modèle d’assurance classique face à une telle envolée des prix. Une pareille perspective laisse pensif lorsque l’on sait, qu’au niveau global, les populations défavorisées sont frappées de plein fouet par ces risques et se verront dans l’impossibilité financière de s’assurer.

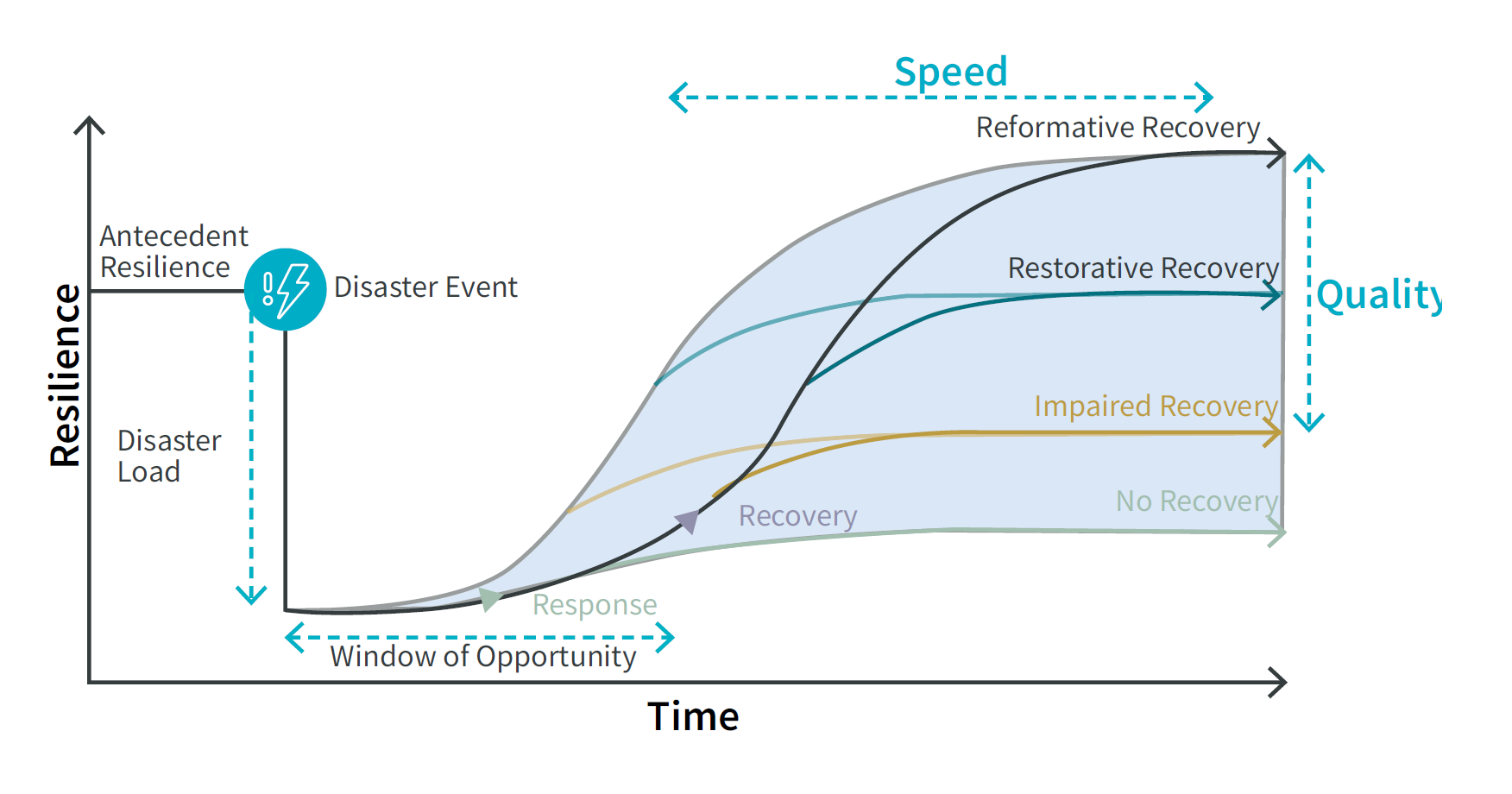

Or, le rôle de l’assurance est clef dans la capacité d’un territoire à rebondir après un choc majeur comme un événement climatique extrême. Il est crucial pour les populations touchées d’être le plus rapidement indemnisées pour espérer un retour au niveau socio-économique d’avant. C’est ce que met en évidence une étude conjointe du Centre for Risk Studies de Cambridge et d’Axa XL : la rapidité et la qualité du rétablissement d’un territoire après une catastrophe naturelle majeure est fortement conditionnée à son niveau de couverture assurantielle. Les pays où la couverture est meilleure comme le Japon, l’Australie ou l’Europe de l’Ouest, attendent en moyenne moins d’un an avant de voir leur territoire revenir au niveau précédent le choc. Ils en profitent même souvent pour mieux reconstruire, permettant une reprise plus forte. Ceux, comme le Bangladesh, le Népal ou les Philippines auront à patienter plus de quatre ans et ne retrouveront généralement pas le niveau d’avant catastrophe. L’exemple parlant est la comparaison entre le tremblement de terre de 2010, dont Haiti ne s’est toujours pas relevé, et les inondations qui ont frappé l’Allemagne en 2013, touchant 600 000 personnes avec 80 000 déplacés, suite auxquelles le pays est parvenu à se redresser économiquement et socialement en un an.

Comme l’illustre le graphique ci-dessous, un système d’assurance permettant un versement rapide des fonds est déterminant pour la résilience d’un territoire.

La rapidité de l'intervention ainsi que la qualité de l'aide permet d'espérer un retour rapide au niveau précédent la catastrophe, voire de la dépasser.

Le secteur de l’assurance détient ici un rôle sociétal très fort, car c’est l’ensemble du tissu économique qui est en jeu. Face à l’augmentation du risque climatique, à la difficulté de certains acteurs du marché à assurer des régions trop exposées et à l’augmentation corolaire des primes qui s’annonce, l’industrie se trouve à un tournant et doit interroger son modèle. Il est en effet primordial de ne pas éloigner les populations de l’assurance et ne pas ainsi précipiter une montée de la précarité sociale et économique. La question fondamentale de la solidarité face aux risques climatiques n’a jamais été posée avec autant de d’acuité.

Dans certains pays, des fonds existent pour faire face aux catastrophes naturelles. C’est le cas notamment en Belgique où un fonds de calamité est alimenté au niveau régional par tous les assurés. Au Luxembourg, des aides spécifiques sont prévues pour les personnes où les entreprises touchées par ces événements : la division Solidarité du ministère de la Famille, de l’Intégration et à la Grande Région ainsi que le ministère de l’Economie sont compétents pour leurs périmètres respectifs. En France, un mécanisme d’indemnisation des catastrophes naturelles « catnat » institué par le législateur en 1982 suite aux inondations de 1981, répond à cette problématique de défaut de couverture. Malgré tout, les délais de dédommagement peuvent être longs et jeter des familles dans la précarité et ce modèle de mutualisation du risque est loin d’être généralisé à l’ensemble des pays.

Les assureurs appellent aujourd’hui à davantage de partenariats public-privé pour pouvoir offrir une couverture la plus large possible à des prix abordables. C’est pourquoi certaines initiatives, à l’échelle de l’Etat ou entre les pays, sont lancées afin de répondre à ces problèmes. L’initiative SEADRIF(SouthEast Asia Disaster Risk Insurance Facility) va dans ce sens. Lancée par certains pays de l’Association des Nations de l’Asie du Sud-Est (ASEAN), en partenariat avec la Banque mondiale, SEADRIF offre une plateforme pour se préparer et répondre au mieux aux catastrophes naturelles dans les pays concernés : modélisation des risques d’inondations, assurances paramétriques, capacité de reconstruction régionale… L’association propose une série de solutions et de méthodes de prévention pour minimiser les risques et les conséquences des catastrophes naturelles.

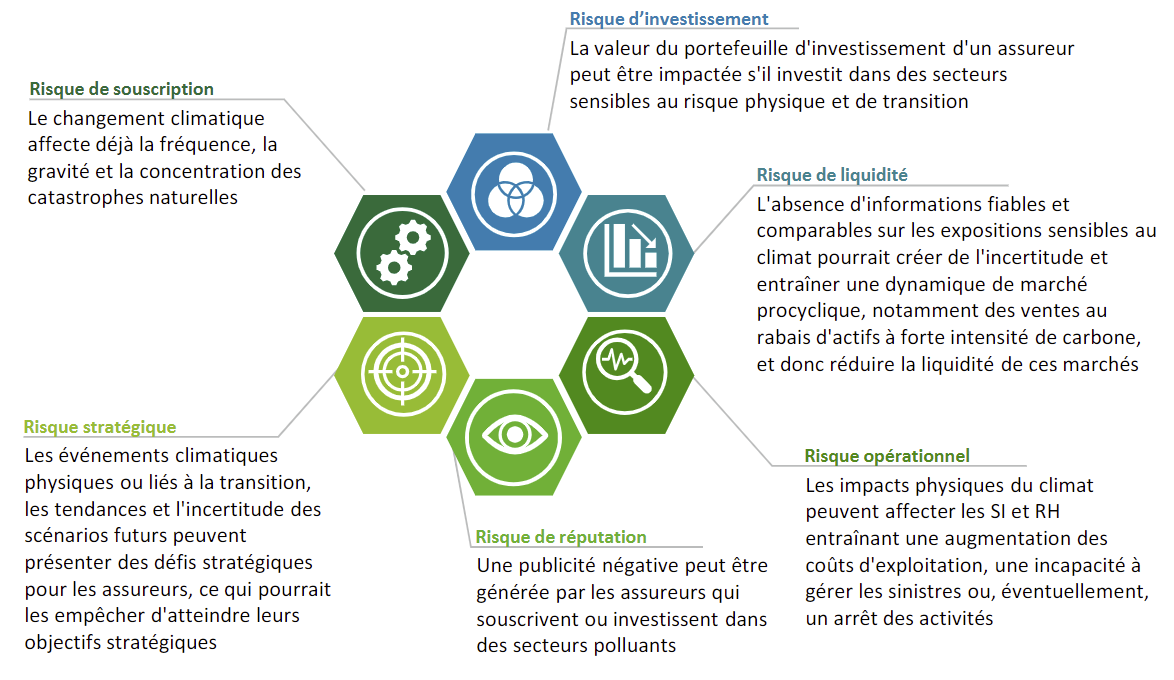

Au-delà du risque de souscription, les assureurs sont exposés de toutes parts par le changement climatique

Le risque physique est le risque de dégâts qui est directement lié à la catastrophe naturelle, entraînant un dédommagement, comme précédemment évoqué. Outre cette exposition directe (risque de souscription), les assureurs se voient impactés à différents niveaux. C’est ce que le cabinet d’audit et de conseil Deloitte identifie dans sa publication « Risque climatique : l’appréhender en pratique dans l’assurance » de mai 2021. Il rappelle ainsi que la multiplicité et l’importance des sinistres peuvent entraîner un risque opérationnel via l’augmentation des coûts d’exploitation. Il souligne également un risque stratégique, dû à l’incertitude dans la réalisation des objectifs. Il existe par ailleurs un risque de réputation amené par une publicité négative contre les assureurs qui ne s’inscrivent pas suffisamment dans une démarche environnementale plus responsable. Cela peut même conduire à un risque juridique si les engagements ne sont pas respectés.

Enfin, la transition vers un modèle décarboné, si elle doit être rapide ou si elle n’est pas suffisamment anticipée, peut mener à un risque de liquidité en cas de revente massive d’actifs à forte intensité carbone.

Un risque particulièrement observé lors des discussions de la COP26 est le risque d’investissement. En effet, chaque assureur investit les primes perçues dans différents actifs financiers, notamment des actions, des titres de créances et d’autres formes de financement. Ces investissements sont sensibles au risque physique, bien sûr, mais aussi au risque dit de transition. Comme le définit la Banque centrale du Luxembourg dans sa « Revue de la Stabilité Financière » de 2021, le risque de transition désigne « les impacts potentiels qu’occasionnerait sur la stabilité financière une période de transition rapide ou brusque vers une économie « moins-carbonée », afin de limiter les impacts du changement climatique. » Cette transition peut être accélérée par les changements réglementaires ou législatifs, les évolutions technologiques mais aussi les préférences des consommateurs et la pression sociale.

Dès lors, les assureurs, comme d’autres acteurs sur les marchés financiers, sont de plus en plus scrutés quant à leur capacité à anticiper mais aussi favoriser la transition à travers des choix d’investissements en ligne avec leurs engagements en matière de responsabilité environnementale.

Le changement climatique impacte l'ensemble des risques

Un rôle d’accélérateur de la transition vers un monde plus durable

La meilleure des préventions est de s’attaquer aux racines du problème climatique en favorisant le passage aux activités décarbonées et plus globalement sans externalités négatives sur l’environnement. Les assureurs, forts des milliers de milliards de dollars de primes récoltées dans le monde (6 287 milliards en 2020), ont un rôle à jouer via leurs politiques d’investissements financiers. Collectivement, ils représentent un levier important pour réorienter les flux vers une économie plus durable, en phase avec l’Accord de Paris. Aujourd’hui, une partie de ces investissements est malheureusement encore et toujours investie dans des actifs carbonés, mais des initiatives montrent une forte inflexion sur ce sujet. De nombreux assureurs comme Aegon, Allianz, Munich Re ou encore Zurich ont rejoint un groupement de 43 investisseurs rassemblés autour d’une initiative sous l’égide du programme pour l’environnement des Nations Unies, la Net-Zero Asset Owner Alliance. Rassemblant un portefeuille de 6.600 milliards de dollars d’actifs, ces entreprises s’engagent à décarboner leur portefeuille d’investissement d’ici 2050. Elles adoptent une démarche stricte basée sur la méthode des Science-based Targets comprenant des cibles intermédiaires à horizon 2025.

En amont de la COP26, les assureurs ont réaffirmé leur intention d’accélérer leur transition et de protéger plus efficacement la nature. Allianz, par exemple, a annoncé s’être associée à la Société financière internationale (IFC), membre du groupe de la Banque mondiale, pour promouvoir des investissements climato-intelligents alignés sur les objectifs de l’accord de Paris dans les marchés émergents. De son côté, Axa a annoncé son intention d’investir 1,5 milliard d’euros pour soutenir une gestion durable des forêts. L’entreprise annonce aussi exclure tout nouvel investissement direct en actions cotées et en obligations d’entreprises sur les marchés développés dans les sociétés pétrolières et gazières opérants dans les sous-secteurs dits « upstream » (qui concernent la partie exploration et extraction, et toutes les activités qui y sont liées).

Afin d’accélérer la transition, des acteurs du secteur s’engagent également sur leur politique de souscription. Huit des plus grands assureurs et réassureurs mondiaux, en partenariat avec les Nations Unies se sont rassemblés dans la Net-Zero Insurance Alliance (NZIA). Ils s'engagent à faire évoluer individuellement leurs portefeuilles de souscription vers des émissions nettes de gaz à effet de serre (GES) nulles d'ici 2050, dans le respect d'une augmentation maximale de la température de 1,5°C par rapport aux niveaux préindustriels d'ici 2100. Ainsi, plus de 30 compagnies d’assurance refusent dorénavant d’assurer les exploitations minières rendant beaucoup plus difficiles l’exploitation d’une mine de charbon.

En réformant leurs politiques de souscription et d’investissements, les assureurs peuvent donc changer la donne. Le changement doit être rapide et efficace pour parvenir à réduire drastiquement les émissions de gaz à effet de serre. Le secteur, face à la magnitude du défi climatique et aux incertitudes d’un monde devant traverser des crises multiples, voit son rôle plus que jamais renforcé, mais aussi son modèle largement challengé. Aujourd’hui, il entreprend de se réformer en profondeur. Assez rapidement ?